Avec les pertes de revenu une fois à la retraite, plusieurs stratégies sont utilisées pour arriver à une compensation. L’épargne reste le classique de ces méthodes. Elle existe sous plusieurs formes. Nombreux sont les Français qui aujourd’hui ne se contentent plus uniquement de l’assurance-vie. Ils visent un investissement de leur épargne dans des sociétés civiles de placement immobilier (SCPI). Pourquoi un tel engouement pour de telles sociétés ? La réponse ci-dessous.

Plan de l'article

La SCPI, qu’est-ce que c’est ?

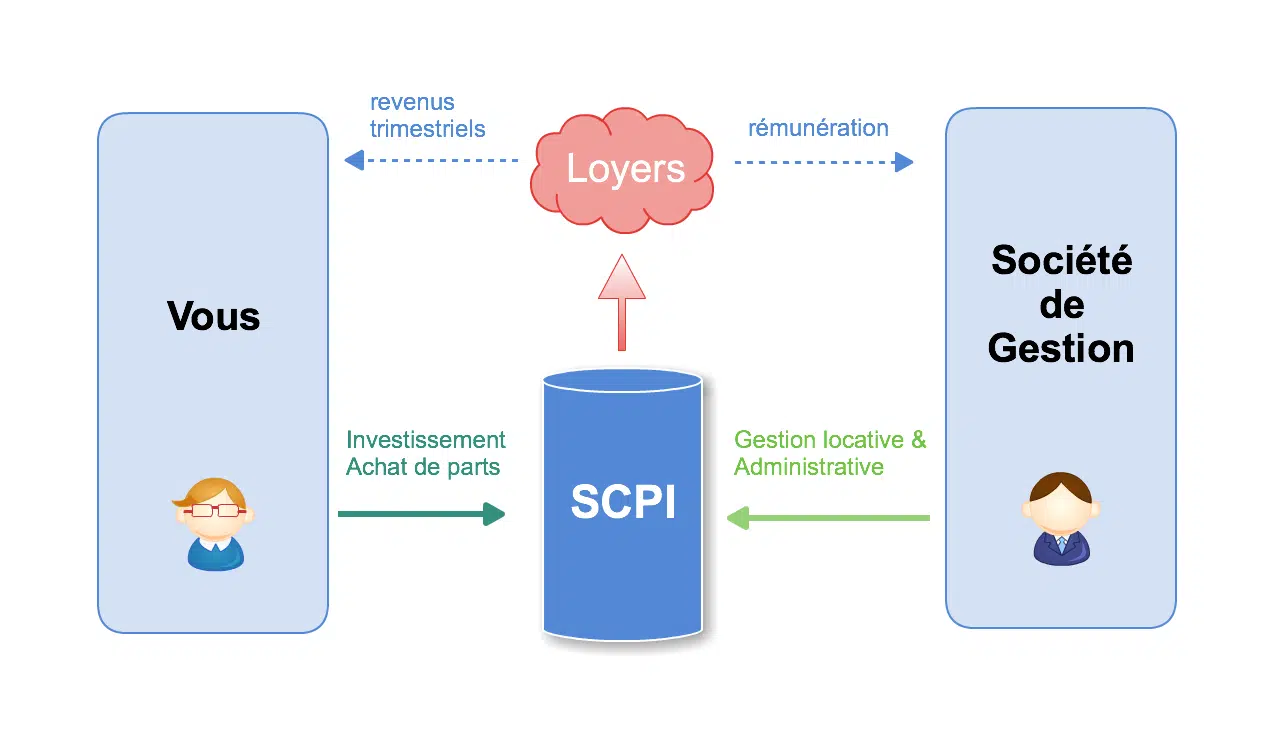

Encore appelée « Pierre Papier », Une SCPI est un placement immobilier locatif sur le long terme. Elle se charge d’acquérir et de gérer des patrimoines immobiliers locatifs dans le but de réaliser des bénéfices. Son champ d’action reste l’acquisition puis la revente ponctuelle des biens d’équipement, l’exécution des travaux d’aménagement, l’acquisition puis la gestion de certains immeubles, etc. Cependant, elle n’est pas autorisée à construire des biens immobiliers. Nées vers les années 1960, pour financer ses opérations, les SCPI se rabattent sur leurs associés (les épargnants) et à ce titre, ces derniers reçoivent une contrepartie proportionnelle à leurs parts investies. En effet, ce sont les rendements dégagés suite aux opérations immobilières qui sont redistribués aux associés selon leurs parts. Le marché des SCPI est contrôlé par l’AMF (autorité des marchés financiers) qui exige une transparence des sociétés de gestion des SCPI.

A lire en complément : Le Var, une zone attractive pour l'immobilier neuf

Les différents types de SCPI

Les profils des épargnants étant assez diversifiés, il existe aussi différents types de SCPI qui viennent s’adapter aux besoins de ces derniers. Ainsi, nous avons les SCPI de rendement, les SCPI fiscales et les SCPI de plus-value.

A découvrir également : Le milliardaire russe Dmitry Rybolovlev inculpé dans une enquête pour corruption par la police monégasque

- Les SCPI de rendement

Une SCPI de rendement est une société qui permet à un particulier d’investir dans l’immobilier professionnel (Bureaux, entrepôts, locaux d’activités, etc.). En effet, suite à l’apport du particulier, la société de rendement se charge de mettre en location ces biens immobiliers professionnels acquis auprès des entreprises ou commerçants. Elle récupère les loyers, gère les travaux et les locataires, revend les biens si besoin puis restitue les gains réalisés aux investisseurs au prorata des parts de chacun. Les SCPI de rendement sont réputés pour leur rentabilité prononcée estimée à plus de 5,5 %. Ce type de SCPI se révèle donc être très particulièrement juteux.

- Les SCPI fiscales

À la différence des SCPI de rendement, une SCPI fiscale investit dans des biens immobiliers à destination des particuliers. Ici, le rendement n’est pas clairement élevé, mais l’avantage se trouve dans les allégements fiscaux accordés aux investisseurs.

- Les SCPI de plus-value

Encore indexée comme SCPI de capitalisation, une SCPI de plus-value vise les biens immobiliers à fort potentiel d’appréciation à la revente. Avec les SCPI de plus-value, les revenus trimestriels ou semestriels ne sont pas redistribués aux investisseurs comme dans les deux premiers cas. Ces revenus sont en effet utilisés pour des revalorisations progressives de la valeur des parts. Outre ces différents types de SCPI, on peut aussi les classer selon le type de capital (fixe ou variable) Pour les SCPI à capital fixe, des augmentations de capital sont ouvertes de façon successive par la société de gestion. L’objectif est d’atteindre le capital plafond fixé par les statuts. Une fois atteint, ce capital restera inchangé. Les SCPI à capital variable n‘ont pas cette restriction. Lorsqu’un associé se retire, la SCPI rachète ses parts et elle émet de nouvelles parts pour les personnes qui, dans le même temps, veulent souscrire. Il faut donc en fonction de tout ceci choisir sa SCPI parmi les meilleures SCPI du moment.

Les avantages des SCPI

Les SCPI offrent des avantages bien nombreux :

- Le rendement entre 4 et 6 % (4,63 % en 2016)

- Investissement uniquement dans l’immobilier

- Il existe une mutualisation des risques puisque les SCPI acquièrent différents biens sur lesquels sont ventilés les investissements.

- Avec la gestion déléguée, le particulier se trouve donc à l’abri de nombreux inconvénients.

- Possibilité de vente de ses parts tout au long de l’année

- Le placement génère potentiellement un revenu chaque trimestre

- Possibilité d’investir à crédit et dans l’assurance-vie

Les limites et facteurs de risque des SCPI

Il serait faux de dire que l’investissement dans les SCPI est sans risque. En effet, le marché de l’immobilier d’entreprise est soumis à des fluctuations pouvant agir sur votre investissement. De plus, le capital ainsi que les revenus ne sont pas garantis ; autrement dit, les prouesses dans le passé n’assurent en rien les performances futures. Enfin, les SCPI ne présentent pas la même liquidité que les produits financiers puisqu’ils ne sont pas cotés.